זה מדעי: כך תפרשו עם מיליון דולר בלי להבין כלום בבורסה

נכון, הכותרת נשמעת קצת מפוצצת, אבל בעוד כמה שורות אתם תבינו איך בעזרת שילוב של שתי עובדות פשוטות, שהוכחו באופן מדעי, כל אחד, בדגש על כל אחד, גם ללא שום רקע או ידע בהשקעות, יכול לצבור רווחים ולצאת לפרישה עם לא פחות ממיליון דולר (ואפשר גם הרבה יותר).

לפני שניגש לנוסחה המדעית, (ואל תתנו למילה "מדעית" להרתיע אתכם – אנחנו מדברים על מתמטיקה ברמה של 3 יחידות במקרה הטוב), חשוב להבין שתי עובדות מגוחכות שמשחקות לטובתכם, ואין להם שום קשר להבנה שלכם בניירות ערך, בבורסה, או בהשקעות בכלל.

נוסחה מדעית לצבירת הון – זה אמיתי?

העובדה הראשונה שחשוב להבין כשמדברים על השקעות בבורסה, היא, שהמצרך הקריטי ביותר עבור המשקיע – הוא הזמן. לאורך השנים, נערכו מאות מחקרים סטטיסטיים, שעקבו אחר תשואות של מדדים בשווקי המניות, והמסקנה הבלתי נמנעת היא, שככל שטווח ההשקעה ארוך יותר, כך הסיכוי להפסד יורד ויורד, וכאשר מגיעים לטווחים של 20 שנה ומעלה, הסיכוי להפסד הוא אפסי.

במילים אחרות, אתם צריכים להיות מוכשרים בצורה בלתי רגילה, כדי להפסיד כסף בבורסה לאורך זמן – וזאת בהנחה שתשקיעו במדדים או בחברות גדולות ומבוססות. אם תכננתם להשקיע בסטארטאפ שלא בטוח שיצא ממנו משהו – אז יצאתם מעולם ההשקעות ועברתם לעולם ההימורים, והנוסחה שתכף נציג בפניכם תהייה חסרת משמעות במקרה זה.

הכוח השני שעובד לטובתכם, ועובד בגדול, זה הכוח של ריבית דריבית, או כפי שאלברט איינשטיין אמר: "ריבית דריבית היא הפלא השמיני בתבל. מי שמבין זאת, מרוויח. מי שלא – משלם" ואם איינשטיין אמר, הוא כנראה יודע על מה הוא מדבר…הקפיצות ברווחים, לאורך זמן, כאשר לא נוגעים בכסף ונותנים לו לצבור ריבית על ריבית, יגרמו גם לסכום צנוע לטפס למימדים מפחידים.

עכשיו, אחרי שהבנתם מהם שני הכוחות הכי חזקים שעובדים לטובתכם כמשקיעים, נשאר רק לראות כיצד משלבים אותם יחד כדי להגיע לנוסחה מדעית שתייצר לכם מיליון דולר עד לפרישה.

הסטטיסטיקה – ידידתו הטובה ביותר של המשקיע

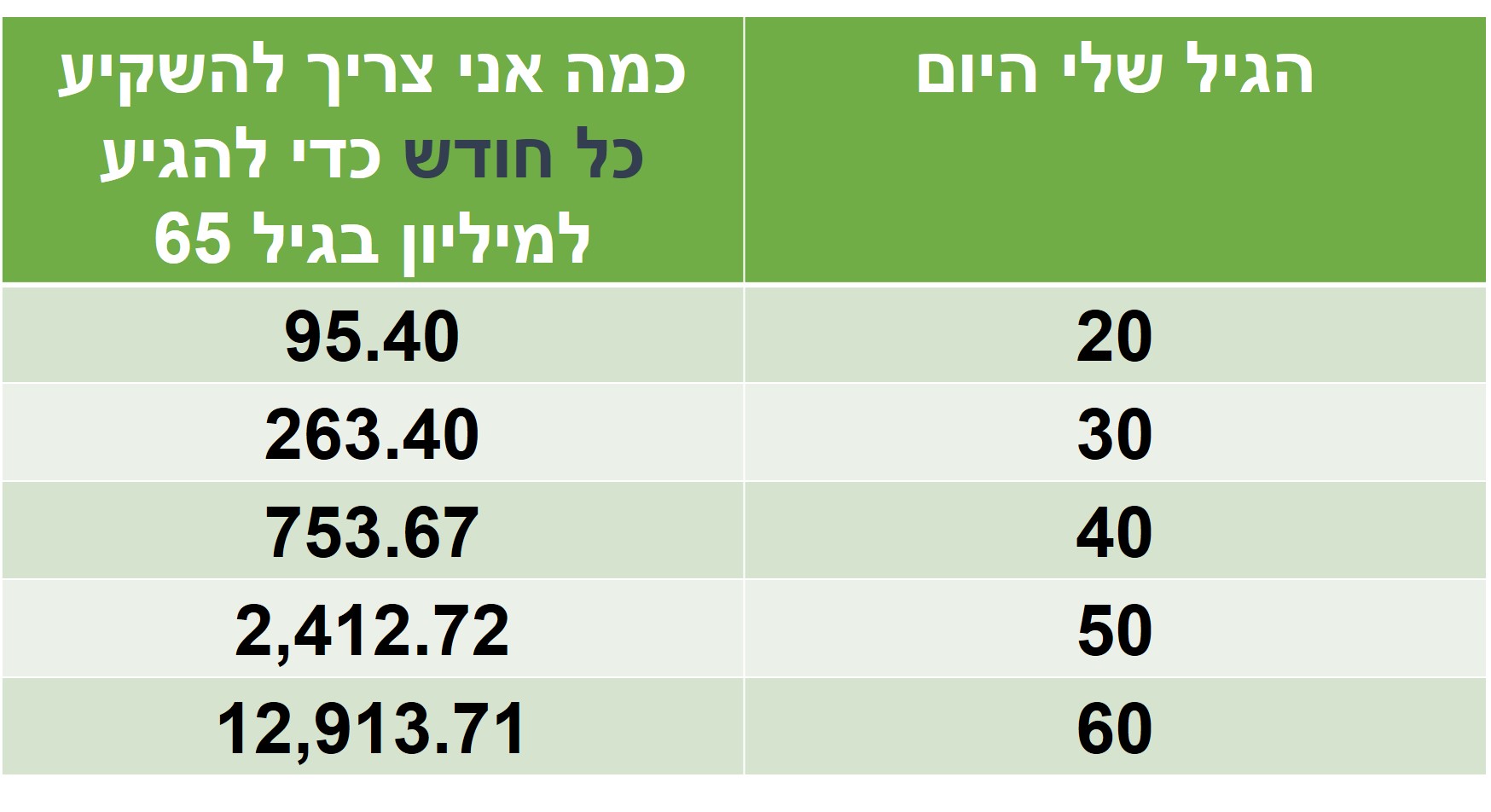

שימו לב לטבלה שלפניכם:

העמודה הימנית מציינת את הגיל בו התחלתם להשקיע, העמודה השמאלית מציינת כמה כסף אתם צריכים להפריש בכל חודש ולהשקיע אותו בבורסה, כדי שעד שתגיעו לגיל 65 תצברו סכום של מיליון (זה יכול להיות בדולרים או בשקלים, המתמטיקה לא משתנה)

הערה חשובה: הנתונים הללו יהיו נכונים, תחת ההנחה, שהצלחתם להניב תשואה שנתית של 10% בממוצע – אם התשואה הממוצעת שלכם לאורך זמן תהייה פחותה מכך, לא תגיעו למיליון. במידה ותשיגו תשואה שנתית ממוצעת של יותר מ- 10%, אתם תעברו את המיליון, ובגדול. (ואפשר לעשות את זה – התשובה איך – בסוף הכתבה)

כמובן, שאם תכפילו את סכום ההשקעה החודשית שלכם, אתם תגיעו לסכומים אסטרונומיים ממש, מעבר לכל החלומות שלכם.

לצפייה בסדרת הדרכות שתלמד אותך להכין תוכנית השקעות לחץ כאן

מה שיועץ ההשקעות שלכם לא רוצה שתדעו

לפני שאתם רצים לבנק ומתחילים להשקיע, יש עוד שני דברים חשובים שצריך לשים לב אליהם:

ראשית, כמו שרואים בבירור בטבלה, ככל שתתחילו בגיל צעיר יותר, כך תצטרכו להשקיע פחות, אז לא משנה בני כמה אתם היום, אם יש לכם ילדים, אתם כבר יודעים מה לעשות כדי להבטיח את העתיד שלהם..

שנית, אתם בוודאי אומרים לעצמכם: "זה נראה טוב על הנייר, אבל איך לעזאזל עושים 10% בממוצע לשנה, בזמן שתיק ההשקעות שלי מניב בקושי כמה אחוזים מסכנים?"

זו שאלה מצוינת, שהתשובה עליה כ"כ פשוטה, שזה כמעט מביך:

לכל בורסה בעולם, ישנו מדד מרכזי שמרכז בתוכו את כל החברות הכי גדולות והכי יציבות באותה מדינה. בארה"ב למשל, למדד הזה קוראים מדד ה- S&P 500 והוא למעשה מייצג את 500 החברות הגדולות ביותר שנסחרות בבורסה האמריקאית (ובעצם בעולם). בישראל המדד המרכזי הוא מדד ת"א 35 (לשעבר 25) שמייצג את 35 החברות הגדולות בישראל. כאשר אתם משקיעים במדד המרכזי, אתם בעצם משקיעים קצת בכל אחת מהחברות שמרכיבות את המדד.

לצורך העניין, אם תשקיעו במדד ה- S&P 500, אתם למעשה מקבלים חתיכה קטנה מאפל, מגוגל, מיקרוסופט, דיסני, ג'ונסון אנד ג'ונסון, אמזון וכו' וכו'.. אותו דבר לגבי הבורסה בישראל – אם תשקיעו במדד ת"א 35, למעשה תקבלו חתיכה מכל אחת מ- 35 החברות שמרכיבות את המדד, למשל: חברת טבע, כל הבנקים הגדולים, מליסרון, עזריאלי וחברות הנדל"ן הגדולות וכו'..

לא נכנס פה יותר מידי לעומק, כדי לא לשעמם אתכם, אבל בגדול, כאשר אתם קוראים או שומעים מידי יום בתוכניות הכלכליות "מה עשתה הבורסה היום" לזה מתכוונים – למדד המרכזי.

בחן את עצמך: האם יש לך פוטנציאל להרוויח מהשקעה במניות?

אוקי, הבנו – איך זה עוזר להשיג 10% בממוצע כל שנה?

אם נחזור שוב לידידתנו הטובה – הסטטיסטיקה, נגלה עובדה חמקמקה, שרבים מידי מתעלמים ממנה (כולל יועץ ההשקעות שלכם):

התשואה השנתית הממוצעת של מדד ה – S&P 500 לאורך כל ההיסטוריה המודרנית שלו, (אנחנו מדברים על יותר מ – 100 שנה), היא בסביבות ה- 10%. התשואה השנתית הממוצעת של מדד ת"א 35 מיום הנפקתו ב- 1992 היא יותר מ- 12% לשנה.

וזאת על אף כל המשברים שהיו בדרך…

לפי נתונים אלה, כל מה שצריך לעשות, זה לקחת את הטבלה הנ"ל, להפריש את הסכום החודשי בהתאם לגיל שלכם, ולהשקיע אותו במדד, באמצעות תעודת סל או קרן מחקה, ולא לעשות יותר כלום, והרי לכם הנוסחה המדעית:

מגוחך, נכון? אז למה לא כולם עושים את זה?

האמת שכולם צריכים לעשות את זה, וגם אתם חייבים, בטח עבור הילדים שלכם, אז איפה הבעיה?

הבעיה היא הטבע האנושי. רוב האנשים לא מסוגלים לשבת בסבלנות מבלי לגעת בכסף ולתת לו לעשות את שלו. רובם גם לא מסוגלים להתמודד עם התנודתיות שמאפיינת השקעה בבורסה, בטח לא בעיתות משבר בשוק ההון.

רבים גם חושבים שהבורסה זה מקום להתעשרות בין לילה, ומצפים "להביא את המכה", ולכן נכנסים להשקעה בכל מיני חברות "חלום" שהמילה המכובסת עבור השקעות כאלו היא ספקולוציה, אבל אם נהייה פחות עדינים ויותר ישירים, מדובר בעצם על הימור. וכפי שציינו קודם, מי שאוהב להמר – הנוסחה הזו לא בשבילו.

ואם אני רוצה יותר מ- 10% בשנה?

המדד מעצם הגדרתו, מייצג את הממוצע. כלומר, אפשר גם להיות מעל הממוצע, אבל בשביל זה תצטרכו להשקיע כמה שעות בחודש ולהיות ממושמעים מבחינה מנטלית. זה לא כזה מסובך, אבל זה דורש מעט יותר התעסקות, וזה בטח לא מתאים לכל אחד..

סביר להניח, שאם תבחרו מניות בעצמכם, אתם תעשו את הטעויות שרוב הציבור עושה בבורסה, כאשר הם קונים על סמך המלצות מבלי לדעת לעומק מה הם עושים. לרוב הם קונים מאוחר מידי ומוכרים מוקדם מידי, ובאופן כללי מבצעים יותר מידי פעולות שרק עושות נזק.

אבל אם בכל זאת מעניין אתכם להכיר גם את הנוסחה לבניית תוכנית השקעות שתניב לך יותר מהממוצע, (ולאורך זמן), כדי שתוכלו להגיע למיליון הרבה יותר מהר, צפו בוידאו הזה.

10% בשנה לא מספיק לך? לנוסחה לבניית תוכנית השקעות חכמה >>>> הקלק כאן<<<<

הגולשים להצעות של צד שלישי, כולל הפנייה בעזרת קישורים

ד"ר בכור משיח: "השמירה על היגיינת הפה מפחיתה סיכון לאובדן שיניים"

אולי מישהו יכול לעזור לי להבין את ליישם את זה בפועל? האם עלי להתחיל מסכום התחלתי או שניתן פשוט להפריש כמה מאות שקלים בחודש לקרן מחקת מדד? אני בת 30, מאוד רוצה להתחיל להשקיע בקרן מחקת מדד, מאמינה שיש לי את היכולת להמתין בסבלנות, לא לגעת ולא להתרגש מתנודות בשוק.. אבל אין לי סכום התחלתי גבוה להשקיע אלה רק כמה מאות שקלים להשקיע בחודש. איך מתחילים?

את יכולה לפתוח קופת גמל להשקעה, פוליסת חיסכון, לבחור במסלולים מנייתיים. תעשי קצת גוגל, יש לך הרבה אפשרויות

עוד שרלטן. ונגיד והשקעת וצברת הון בגיל 63 ויש לך מיליון ש"ח אך אבוי מפולת… הבורסה נפלה 40 % אז מה בעצם קרה? הפסדת 400000 ש"ח בשנה אחת בדיוק לפני הפרישה ואז כל מה שהרווחת במשך 30 שנה עם הריבית דריבית הפסדת בגלל הריבית דריבית. . בנוסף בשנים עברו כאשר הריבית חסרת סיכון במשק הייתה גבוהה היה אפשרי להרוויח לאורך זמן 10% בשנה אך כיום כאשר הריבית היא אפסית והולכת להשאר נמוכה עוד הרבה שנים לא ניתן להרוויח בממוצע 10% כמו שטוען הגאון.הכל בחיים זה עניין של מזל ועיתוי ואל תקשיבו לחכמי חלם…

עוד מקופח אחד לאוסף שאוהב להתבכיין..

אז מוציאים להשקעה סולידית יותר כמה שנים לפני. וחוצמזה, אז מה אם יש מפולת? נגמרו לה החיים? היא צריכה לחיות עוד 30 שנה, זה מספיק זמן בשביל שהשוק יתקן.

לך תקרא קצת על וורן באפט, כנראה שמקופחים כמוך לא עוסקים בקריאה. אבל אולי תשכיל מזה.

אני אעזור לך…מי שנחשב למשקיע הכי טוב והכי עשיר בעולם, אומר בדיוק את זה. קנה מדד ושכח ממנו. מפולת משברים ..לא משנה מה, לאורך זמן זו ההשקעה הטובה ביותר..

ממה שהבנתי כדי להשקיע בקרנות מחקות מדד צריך להתחיל מסכום התחלתי של כ10,000 ש"ח ויותר, ולא מספיק להפריש כמה מאות שקלים בחודש… אני בת 30, אין לי הון התחלתי להשקיע, אלה רק כמה מאות שקלים שאוכל לשים בצד מידי חודש. אני מאוד רוצה להתחיל להשקיע בקרן מחקת מדד ומאמינה שיש לי את היכולת להמתין בסבלנות ולא לגעת… אולי משהו יוכל להסביר איך מיישמים את זה בפועל?

הבחור קצת נסחף, במקרה הטוב מגיעים ל 928 אש"ח כלומר קרוב למליון שקל (בטוח שלא דולר)

חחח.. ואם הוא מפקיד כל חודש את הסכום בדולרים? מה זה משנה המטבע, זו מתטימטיקה…חחח

מתימטיקאי אולי אבל חלש בהבנת הנקרא

לא ברור לי איך מהפקדה של 100 שקל בחודש למשך 480 חודשים עם ריבית שנתית של 10% אתה מצליח להגיע למיליון שקל…

אתה שם פה קרן של 48000 שקל ומגיע לריבית של עוד 952000?

מישהו פה לא מבין משהו או שאני דפוק

אתה כנראה לא מבין את הקונספט של ריבית דריבית

לא ברור האם בשקלים או דולרים הסכומים החודשיים

מה זה משנה אם זה דולר או שקל? במספרים זה אותו דבר….כל אחד והמטבע שלו

בשקלים תקבל מליון שקל, בדולרים תקבל מליון דולר.

יפה מאוד כל הכבוד זו נוסחה מנצחת מתכון טוב ומבורך תודה

S&p את המדד הזה קונים בתעודת סל אמריקאית שנקראת ETF. התעודה נקראת SPY את מדד הנאסד״ק אפשר לרכוש כנ״ל עם תעודה שנקראת QQQ. חיפאים שמעונינים ללמוד בשיעורים פרטיים אפשר בזוגות צרו קשר באימייל yadart@hotmail.com.

אף אחד לא התייחס כאן למס רווח מהבורסה שעושקים אותנו 35% על רווחים גם עתידיים.חשבון גס הפקדת 1500 שקל במשך 240 חודש שזה 20 שנה על נניח מדד האס אן פי.יוצא סכום יפה של 957 אלף.אך בניכוי מס רווח הון תשארו רק עם 634 אלף.350 הולכים לפח.בקרן פנסיה ללא הסיכון המנייתי תניב אותה ההשקעה בערך בין 140 ל 200 אלף פחות ל 20 שנה עדיין המדד הבורסאי משתלם יותר אך יש גם סיכון גבוהה יותר תחשבו על הכל…!!!

אתה טועה, מס ריווחי הון הוא 25% ולא 35% – ואני מאחל לך לשלם כמה שיותר מס בחיים…זה רק אומר שהרווחת

יש גם קרנות פנסיה מנייתיות ראה אתר פנסיה נט, עשו ב12 חודשים אחרונים 13%, נכון שהכסף לא נזיל, ויש את קרנות ברירת המחדל עם דמי ניהול נמוכים שם קרן הפנסיה שיעור דמי ניהול מצבירה שיעור דמי ניהול מהפקדות חודשיות

מיטב דש 0.01% 1.31%

הלמן אלדובי 0.001% 1.49%

וגם להם יש מסלול מנייתי

שלום אייך אוכל להשקיע?

יש איזה קישור בסוף הכתבה

מעניין מאד. איפה שיעור מס' 2

מדד ת"א35 וקודמו ת"א25 נתנו 21% עליה ב-5 שנים אחרונות, כלומר כ-4% לשנה.

היכן ה-10% הצפויים???

נתונים: 1208 לפני 5 שנים, 1463 היום. 255 גידול על בסיס 1208 זה גידול של 21% בחמש שנים, כ-4% לשנה.

ואם תבדוק אותו לאורך 20 שנה תגלה שהתשואה הממוצעת היא יותר מ- 10%

כנל לגבי המדד האמריקאי

נשמע כל כך פשוט. אין ספק שדרך הצגת הדברים גורמת לי להמתין בצייפיה דרוכה לסרטון הבא.

תנו לי את המיליון דולר עכשיו ואשלם כל חודש את הסכום שאמרתם…לא תפסידו מה אכפת לכם??

מי שיש לו מיליון ויכול להמתין לך שנים כדי לקבל אותו יכול לשים אותו בהשקעה ולקבל פי כמה אז מה זאת אומרת אתם לא מפסידים

נשמע מעניין

גדול!

10% תשואה פחות האינפלציה 1-3% יעד בנק ישראל. יוצא בין 7-9% תשואה.

מישהו יכול להמליץ על מספרי קרנות ספציפיים?

זה בניגוד לחוק להמליץ – תעשה גוגל ותחפש לבד, או שתלך ליועץ בבנק ותגיד לו בדיוק מה אתה רוצה-

רק אל תתן לו לשכנע אותך לעשות משהו אחר, כי היועצים בבנק לא מבינים כלום

שטויות. אז איך קרנות הפנסיה וההשתלמות שיכולות להשקיע לטווח ארוך לא משיגות 10% בשנה?

מי שבוחר את מסלול ההשקעה בקרנות הפנסיה וההשתלמות זה אתה..אם תבחר במסלול מנייתי, יש סיכוי שתגיע לזה

למרות שלגופים המוסדיים יש הגבלות, שלך כמשקיע פרטי אין

בכל מקרה הכתבה נראה לי מדברת על הכסף הנזיל שלך ולא על קרנות הפנסיה וההשתלמות

זה ממש לא שטויות אלה ההפך מה שאתה אומרת זה שטויות. ההשקעה שהוא מדבר היא מניות בלבד!!! ולא כמו בתיק שלך בפנסיה שהיא אג"ח70% ו30% מניות עוקבות מדד. הוא מדבר על 100% מניות עוקבות.

תלוי מסלול שאתה חותם עליו

עם כניסתך לקרן השתלמות.

יש מסלולים עם תשואה יותר גבוהה מעשרה אחוז ,

מאוד מעניין

איך מתחילים?

אז התקשרתי לבנק וביקשתי לפתוח הוראת קבע לתעודת סל/קרן מחקה על s&p500 ומדד ת"א 35. שאלו אותי כל מיני שאלות כמו לאיזה מספר קרן אני רוצה, לא מפורט איך מבצעים תכלס הלכה למעשה את החיסכון המדובר. מול מי עובדים? כתוב שלא צריך להבין במניות, אני אשמח לקבל הוראות הפעלה לטיפ הנהדר! תודה מראש

מה קטרה עם מי שבאדיקות מגיל 25 מפריש לביטוח מנהלים מוכר ומוביל בשוק? לאורך זמן יהיו רווחים דומים?

בביטוח מנהלים אתה משלם עמלות גבוהות על כל הפקדה, אתה צריך גם לבדוק באיזה מסלול מושקע הכסף שלך, ולדעתי אתה גם יכול למשוך אותו רק כקצבה..אחרת תשלם מס מאוד גבוה – אבל עדיף לבדוק את זה מול יועץ פנסיוני מוסמך

אומרים שהרווח האמתי נמצא בקרן ההשתלמות שלנו כמובן אם לא נוגעים בזה לפחות 18עד 24 שנים כמה חבל שביבזתי את הקרן שלי על מוכוניות הוצאתי שלוש פעמים במהלך ה18 השנים כל פעם 80 אלף שח בטח הייתי מיליונר עכשיו לא?

לך תספר את זה לאנשים שרגע לפני יציאתם לפנסיה…איבדו 30 אחוז על הנייר בגלל נפילת המדדים. להם כבר אין זמן פציעות

אז אותם אנשים היו צריכים להקטין חשיפה למניות כמה שנים לפני הפנסיה

ובלי קשר..מי שיוצא לפנסיה יש לו עוד לפחות 20 שנה לחיות…כך שגם אם נפל עליו משבר..קצת סבלנות

"משקיע ותיק" אמר בתגובתו משעה 19:30 שאסור ללמוד מההסטוריה. הוא צודק. אבל רק עקרונית.

הוא שכח שאותו מדד מרכזי, ה- 35, הוא עצמו משתנה עם הזמן. החברות שישנן בו ב- 2017 אינן (בחלקן, לפחות) אותן חברות שהיו בו לפני 10 או 20 שנים…

לכן, ההקעה במדד 35 דוקא כן משקפת את השתנות הבורסה והתנאים הכלכליים עם הזמן, ולכן הסטאטיסטיקה כן עובדת במדויק.

נניח שהיתה חברה שהיתה במדד 35 לפני 10 שנים, ואחר כך היא כשלה במידה כזאת שפגעה בה קשות, היא לא תהיה יותר במדד 35 ובמקומה תבוא חברה אחרת. לכן המדד הזה משקף גם את מצבן הבריאותי של כל המשתתפות בו. בדיוק בגלל זה אפשר לסמוך עליו לאורך כל תקופת זמן שתרצו.

אם חברה גדולה ומבוססת שהיתה במדד 35, פתאום נכשלת בפעולתה ומאבדת ערך בהיקף משמעותי, היא תמצא את עצמה מחוץ למדד 35, בתלות בהיקף הנזק שנגרם לה.

קל לדבר אבל לעשות זה משהו אחר. ומי שמשקיע ללא פחד זה שמשקיע עם כספים שלא שלו. וכל הטיקונים משקיעים בכספים שהם מלווים בבנקים כך שהפחד צריך להיות של הבנקים. טיקון שנופל נופל עם הבנק או מקבל תיספורת. האדם הפשוט משקיע את כספו ואם הוא נופל אף בנק לא יעשה לו תספורת.

קיימת עמלת קניה בכל פעם שקונים תעודת סל או קרן מחקה ועל סכומים קטנים יש עמלת מינימום שאינה משתלמת כך שמי שאחראי לכתבה לא עשה שעורי בית כל כך טוב. תעודת סל וקרן מחקה מדד כלשהו נחשבת למוצר השקעה פסיבי לטווח ארוך כך שקיימת עדיפות להשקיע סכום חד פעמי ולא באמצעות הוראת קבע חודשית.

מס ירושה בארה"ב לזרים הוא 50%. מניות אמריקאיות הם השקעה של זרים, לכן חלים עליה מיסי ירושה

אני לא מבין כלום בבורסה ולצערי גם לא השקעתי אף פעם… לאן מתקשרים ואיך מתקדמים?

מד תל אביב 35 לא קיים משנת 1992, קראו למדד תל אביב 25.

לצורך הדוגמא שלך לא היה בכלל תעודות סל באותה תקופה, ומי שהשקיע ישירות במניות אז סביר להניח שהפסיד בסיטואציות שהמדד ניפה מניות שלא עמדו או מניות שפשטו רגל (כמו אדאקום).

דרך אגב חברת טבע נותנת כאפה ומחזירה את תל אביב 25 (לא 35) לשנת 1999

אני ביצעתי מחקר עבור אוניברסיטת בר אילן עבור תשואות נטו של קרנות נאמונות צמודות תל אביב 25 בשנת 2008 – תאמינו לי שאף אחת לא נתנה חצי מהתשואה נטו שנתנו המניות ברכישה ישירה.

מדד 25 הפך ל- 35

ביצועי העבר עדיין נרשמים לזכותו

בראייה היסטורית מדובר על אותו מדד

והמחקר שביצעת היה בשנה הכי גרועה במאה האחרונה..כך שהוא בטח לא מייצג

יחד עם זאת, מי שיודע מה הוא עושה, כמובן שעדיף לקנות מניות באופן ישיר

בנצי לא מבינים משפט אחד ממה שכתבת. לא נשמע שאתה מבין משהו בתחום

אז מה אתה ממליץ לי לעשות ?

מה המשמעות של "לקנות מדד"

איך קונים מדד?

תעודת סל – חפש בגוגל

נירשמתי וראיתי את השיעור הראשון

אך משום מה לא היה ההמשך = דהיינו השיעור השני???

מישהו יכול להסביר איך עושים את זה? האם הסכום המופרש קבוע? האם יש מינימום להפרשה חודשית?

מישהו יכול להסביר איך עושים את זה ובמה זה כרוך חוץ מהשקעה חודשית קבועה? האם יש מינימום להשקעה חודשית? האם הסכום המו

אז הסתכלתי בביזפורטל – המדד עלה ב-19.25% ב-5 שנים.

ז"א אם הייתי שם לפני 5 שנים 100,000, היום היה לי 119,250.

בקצב הזה, אחרי 40 שנים הייתי מגיע ל-409,000 ש"ח, לא מיליון…

אוי יואב יואב..קודם תלמד הבנת הנקרא לפני שאתה לומד השקעות…

אתה צריך להמשיך ולהשקיע כל חודש סכום קבוע – לא מספיק סכום חד פעמי

אחרי 4 שנים לא 40

לפי ההגיון הזה, כל מי שיש לו פנסיה בישראל צריך להיות עם לפחות מיליון דולר בפרישה (לפחות!), מאחר והפרשת פנסית חובה של שכר מינימום היא 290 דולר בחודש.

אז המתמטיקה לעיתים מטעה…

הבנת הנקרא היא לפעמים מטעה גם במקרה שלך כמו אצל יואב…

הפנסיה שלך לא משיגה 10 אחוז בשנה, כי רוב הכסף שם מושקע באג"חים ממשלתיים שמניבים בקושי אחוזים בודדים

כל כך נכון!

מה שעצוב הוא שבפנסיה איפה שיש לאנשים זמן לחכות רוב האנשים לא הולכים על מדדים אלא על ניהול אקטיבי. זה פשוט בזבוז

כן? דווקא בפנסיה יש להם זמן לחכות? אני חושב אחרת, למרות שבהחלט מסכים שגם בפנסיה (בטח בשנים הראשונות), עדיין צריך לחשוב טווח ארוך, כי רוב הכסף עדיין צריך להיות מושקע ל15-20 שנה קדימה, אז נצטרך דיור מוגן ואולי אף עזרה סיעודית. אך לא הייתי פוסל ניהול אקטיבי, לא הייתי עושה את זה לבד, כי דרושה כאן התמקצעות, אבל בהחלט יש מקום לפחות בחלק מהתיק להשקיע גם אקטיבית בעזרת מומחים שהוכיחו את עצמם לאורך זמן. אבל בגדול אני מסכים איתך, מי שלא מבין בזה ומנסה "להביא את המכה" סופו להיכשל. אם היום אני בן 30, אני שם את כל הכסף על המדד והולך לישון עד גיל 60- זו בטוח ההשקעה המניבה ביותר שאוכל לעשות (לצערי אני כבר לא בן 30)

הסיכוי להפסד על סמך סטטיסטיקת העבר הוא נמוך, בהחלט לא אפסי… היות ואין להסיק מנתוני העבר לגבי העתיד הסיכוי להפסד הוא 50% וגובה התשואה העתידית אם תהיה לחלוטין לא מובטח

זה הכל תלוי לאיזה טווח אתה מסתכל – לא מזמן פרסמו בביזפורטל כתבה שמראה שבכל נק' זמן שתכנס, בטווח של 20 שנה הסיכוי שלך להפסיד הוא שואף לאפס, אפילו אם נכנסת יום לפני משבר גדול. זה מן הסתם לא מבטיח את העתיד, אבל להיסטוריה יש נטייה לחזור על עצמה, שוב ושוב…ושוב. כך שאני בהחלט הייתי מסתמך על הסטטיסטיקה

מטורף! חבל שאף אחד לא סיפר לי על זה בגיל 18…היום בגיל 40 כבר הייתי יכול להיות מיליונר..:(

לפחות לילדים שלך תדאג להסביר בזמן

זה אולי נכון, אבל הבעיה היא שאנשים לא מסוגלים להישאר חזקים מנטלית, והם עושים הרבה שטויות,, קונים בשיא ומוכרים בשפל, במקום לקנות ולשכוח מזה. גם וורן באפט אומר בדיוק את אותו דבר , ואפילו התערב עם מנהלי תיקים שאם הוא קונה את המדד ועוזב אותו לעשר שנים, הוא ישיג תשואה גבוהה יותר מכל מנהלי התיקים – אחרי עשר שנים התברר שהוא צדק. ועדיין..רוב האנשים פשוט לא מסוגלים לעמוד בתנודתיות לאורך זמן, מעניין כמה מאלה שיקראו את זה באמת יצליחו ליישם..

הישראלים טיפשים, מחפשים כל הזמן את הרווח המהיר, מקשיבים לתקשורת, ולא מבינים שכולם בדרך גוזרים עליהם קופונים

אני קניתי מדדים לפני עשר שנים ולא נגעתי בהם מאז, עליות ירידות , לא אכפת לי, אני היום מורווח יותר מכל החברים שלי שהלכו לניהול תיקים עלאק

גם אתה ישראלי להזכירך.